Рост доходности облигаций (наряду с ростом цен на энергоносители) был одним из факторов, которые могут подтолкнуть перекупленный фондовый рынок вниз на прошлой неделе. Главный вопрос для рынка заключается в том, на сколько высоко она может зайти.

Дневные бары на графике 1 показывают доходность 10-летних казначейских облигаций (TNX) в процессе тестирования своего предыдущего максимума, сформированного в октябре прошлого года. Пятничный откат предотвратил прорыв вверх. Но основная тенденция TNX, по-видимому, благоприятствует более высокой доходности облигаций. График 2 показывает, насколько выше они могут подняться, если максимум прошлого октября будет пройден.

Ежемесячные столбцы на графике 2 показывают, что долгосрочный нисходящий тренд доходности облигаций сменился на восходящий. Доходность 10-летних облигаций тестирует свой максимум, сформированный в октябре прошлого года. Если и когда этот максимум будет превышен, это поставит TNX на самый высокий уровень с 2007 г. А максимум, сформированный в том году, станет потенциальной целью роста. Красный кружок показывает, что этот максимум находится выше уровня 5,00% (точнее, 5,31%). Это большое движение повышает риск для акций, которые обычно страдают в условиях растущей ставки.

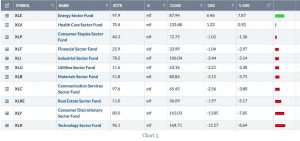

На диаграмме 3 представлены одиннадцать секторов S&P 500 с середины июля, когда доходность облигаций начала расти. Неудивительно, что энергетический сектор был самым сильным сектором рынка за последний месяц, поскольку цены на энергоносители начали расти. Как и предполагалось, рост цен на энергоносители стал одним из факторов, подтолкнувших к повышению доходности облигаций. В то же время акции технологических компаний были самым слабым сектором рынка. Это оправдано, поскольку на акции технологических компаний обычно негативно влияет рост доходности облигаций. Их расходящиеся тренды показаны на двух диаграммах ниже.

Дневные бары на Графике 4 показывают, что Energy SPDR (XLE) сохраняет восходящий тренд после превышения своего апрельского максимума, который в настоящее время оказывает поддержку. Восходящая сплошная линия, отображающая соотношение XLE/SPX, показывает лидерство энергетики за последний месяц (наряду с ростом цен на энергоносители). Опасения, что дорожающие энергоносители могут увеличить показатели инфляции, являются одним из факторов, повышающих доходность облигаций. Это отрицательно сказывается на технологических акциях, говорится в анализе рынка stockcharts.com.