Биржевые фонды, инвестирующие в американские компании, которые менее чувствительны к нестабильности фондового рынка, превзошли S&P 500 в первые месяцы 2025 г, поскольку инвесторы столкнулись с неопределенностью относительно экономического роста и потенциальными последствиями непредсказуемой торговой политики президента Трампа.

iShares MSCI USA Minimum Volatility ETF (USMV) с активами $24 млрд упал на 1,6% на этой неделе, в то время как PowerShares S&P 500 Low Volatility ETF (SPLV) — на 1,3% за тот же период. По данным FactSet, их доходность значительно превзошла недельное падение индекса S&P 500 на 3,6% и более чем 4%-ное падение индекса Nasdaq Composite, ориентированного на рост.

По данным FactSet, с начала года пассивно управляемые USMV и SPLV также показали более высокую доходность, чем основные фондовые индексы — оба фонда выросли примерно на 5% с начала года, в то время как S&P 500 упал на 2,4%, а Nasdaq упал на 6,4%.

Конечно, большинство ETF с низкой или минимальной волатильностью значительно отставали от более широкого рынка за последние два года, когда более волатильные технологические компании и растущий спрос на искусственный интеллект стали движущими силами ралли акций США в 2023 и 2024 гг.

Но в этом году инвесторы стали опасаться потенциальной полномасштабной торговой войны после того, как Трамп усилил тарифную напряженность с основными торговыми партнерами США, что вызвало немедленные ответные меры со стороны Канады, Китая и Мексики и повысило вероятность рецессии в крупнейшей экономике мира.

Эти опасения вылились в рост волатильности на финансовых рынках за последнюю неделю. Индекс волатильности Cboe VIX — также известный как VIX или «индикатор страха» Уолл-стрит — вырос на 26,7% на этой неделе, что соответствует самому большому недельному скачку с конца декабря, согласно данным FactSet. Американские акции также упали, Nasdaq завершил торги на территории коррекции в четверг, в то время как так называемые активы-убежища, такие как 10-летние казначейские облигации и золото подскочили.

Играйте в защиту за счет роста на растущих рынках

Многие ETF с минимальной волатильностью, такие как USMV, имеют избыточный вес в защитных секторах, таких как потребительские товары первой необходимости, здравоохранение и коммунальные услуги

и недостаточный вес в технологических группах, которые доминируют в S&P 500, «поэтому они, как правило, превосходят рынок на фоне растущих опасений по поводу экономического роста, как сейчас», — сказала Джессика Рабе, соучредитель DataTrek Research.

«Мы по-прежнему считаем, что стратегия «минимального объема» инвестирования в акции США заслуживает внимания, учитывая растущую обеспокоенность по поводу оценок и волатильности рынков капитала. Цель этого инвестиционного подхода — владеть акциями с меньшими колебаниями вверх и вниз, чем на более широком рынке», — сказала она.

ETF с минимальной волатильностью имеют прочную историю превосходства над общим рынком в периоды повышенной волатильности. В июне 2022 г. они показали «экстремальное превосходство над S&P 500», когда опасения по поводу заоблачной инфляции и ястребиной политики Федеральной резервной системы подтолкнули американские акции к медвежьему рынку, отметил Рабе. Эти фонды также блистал в августе 2019 года, когда глобальная торговая напряженность обострилась после того, как США возобновили свою тарифную войну с Китаем.

Однако пассивные ETF с минимальной волатильностью — это «не стиль для всех рыночных сезонов», поскольку они могут не обеспечить рост на растущих рынках, сказал Рабе во вторник в клиентской записке.

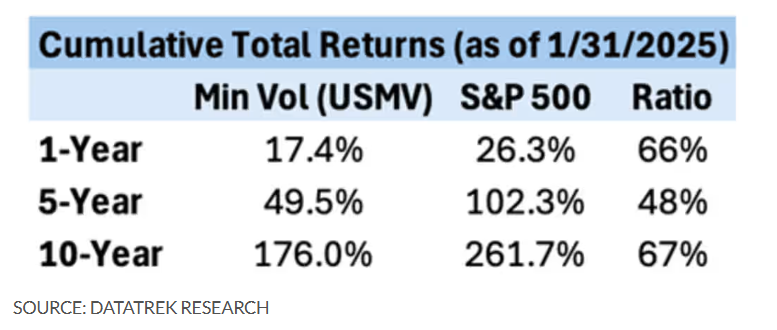

В таблице ниже показано, что USMV может захватить только от примерно половины до двух третей роста S&P 500 за последнее десятилетие в зависимости от периода удержания.

Активные низковолатильные ETF могут помочь управлять волатильностью фондового рынка

Для инвесторов, которые не хотят отказываться от роста на фондовом рынке, активно управляемые низковолатильные ETF, которые инвестируют в качественные и более стабильные компании, могут предоставить возможность как смягчить риск падения, так и захватить рыночный рост, по мнению экспертов по ETF в AllianceBernstein.

«Есть компании, которые могут продемонстрировать действительно хорошие характеристики низкой волатильности в будущем, и мы также не видим, чтобы они были так сильно затронуты тарифными или политическими заголовками», — сказал в четверг MarketWatch Кейси Хэтч, руководитель отдела развития акционерного бизнеса в Северной и Южной Америке в AllianceBernstein. «Действительно важно терять меньше — инвесторы на самом деле выигрывают, не теряя».

AB US Low Volatility Equity ETF (LOWV) — это активный фонд, который в первую очередь инвестирует в американские компании с большой капитализацией и стремится превзойти более широкий рынок с меньшей волатильностью. В отличие от USMV, который в основном отслеживает традиционные защитные акции, такие как Walmart Inc. (WMT) и Berkshire Hathaway Inc. (BRK.A) (BRK.B)

LOWV придерживается высокотехнологичного подхода, в котором Microsoft Inc. (MSFT) , Apple Inc. (AAPL) и Alphabet Inc. (GOOGL), (GOOG) являются тремя крупнейшими активами, согласно ее веб-сайту.

«В LOWV гораздо больше ценных бумаг, которые имеют базовые принципы качественных акций и имеют стабильную прибыль, и вы объединяете их таким образом, чтобы попытаться минимизировать этот риск падения, но все же позволить вам участвовать в росте — так что когда наступают периоды восстановления [на фондовом рынке], вы движетесь вместе с ним», — сказал Ноэль Арчард, глобальный руководитель ETF и портфельных решений в AllianceBernstein.

Благодаря своему технологичному портфелю LOWV отстает от пассивно управляемых USMV и SPLV, упав на 2,2% на этой неделе. Но ему все равно удалось превзойти Nasdaq и S&P 500 за тот же период, согласно данным FactSet.

Коэффициент расходов LOWV составляет 48 базисных пунктов по сравнению с 15 базисными пунктами у USMV и 25 базисными пунктами у SPLV, согласно данным FactSet.