Индустрия биржевых фондов дает инвесторам возможность участвовать в любых рыночных изменениях. iShares 20+ Year Treasury Bond ETF (TLT)— это фонд, отражающий долгосрочные процентные ставки в США; он повышается, когда они падают, и снижается, когда ставки растут.

Международный валютный фонд на прошлой неделе отметил, что рост процентных ставок оказывает сильное влияние на рынки и жизнь людей во всем мире до такой степени, что может стать самым большим тормозом для мировой экономики за 30 лет. В США прямым ударом по многим домохозяйствам стал тот факт, что обычная 30-летняя ипотека с фиксированной ставкой удвоилась и превысила 6% менее чем за два года.

TLT обладает высокой ликвидностью и следует за рынком государственных облигаций США. За последние три месяца в фонд поступило $7 млрд. При цене почти $109 на 6 апреля TLT имела активы в размере $34,7 млрд под управлением и торгуется в среднем объемом более чем 27,85 млн акций в день, взимая коэффициент расходов 0,15%.

У TLT был тяжелый 2022 г: его акции упали на 33% до $99,56. Федеральная резервная система агрессивно повысила краткосрочную ставку по федеральным фондам в прошлом году, а количественное ужесточение подтолкнуло ставки вверх по кривой доходности.

Однако в 1 кв. фонд вырос на 6,8%. В то время как количественное ужесточение продолжалось на уровне $95 млрд в месяц, Федеральный комитет по открытым рынкам увеличил краткосрочную ставку по федеральным фондам только на 50 базисных пунктов за первые три месяца этого года. На последнем собрании цель на конец года составляла 5,13%, что подразумевает только еще одно повышение ставки в 2023 г.

TLT стабилизировался в этом году

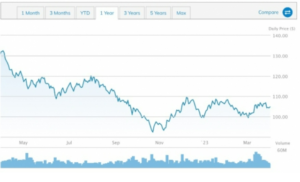

После неуклонного падения с пика в начале 2020 г. TLT достиг минимума в $91,85 в конце октября 2022 г.

На приведенном выше графике показано, что TLT не достигал более низкого минимума в 2023 г, а тренд сместился к более высоким минимумам после дна в октябре 2022 г.

Банки, беспорядки и повышение ставок

Повышение ставок влияет на цены облигаций и TLT. С марта 2022 г. Федеральная резервная система повысила краткосрочную ставку по федеральным фондам с 0,125% до 4,875%. Помимо агрессивной траектории ястребиной денежно-кредитной политики с использованием основного инструмента центрального банка, программа количественного ужесточения привела к дальнейшему повышению ставок по кривой доходности.

Это привело к серии банковских банкротств и спасательных операций с участием Silicon Valley Bank, Signature Bank и Credit Suisse, которые, по всей видимости, стали жертвами политики ястребиных процентных ставок.

Банкротства банков были вызваны плохим управлением инвестициями в облигации, поскольку банки понесли огромные убытки по текущим рыночным ценам, которые не позволили им удовлетворить требования клиентов о снятии средств. Более того, регулирующие органы и центральные банки проморгали проблемы, поскольку стресс-тестирование не дало результатов.

Потенциальные системные риски, связанные с повышением ставок, могут сдержать энтузиазм ФРС по борьбе с инфляцией с помощью денежно-кредитной политики. На своем последнем заседании прогноз FOMC по ставке по федеральным фондам на уровне 5,13% на конец 2023 г. предполагает лишь еще одно повышение на 25 базисных пунктов.

Инфляция остается проблемой

Между тем инфляция остается наследием пандемии из-за огромных государственных расходов, искусственно заниженных ставок и узких мест в цепочке поставок. Однако вторжение России в Украину создали препятствия для торговли, а также для потоков основных продуктов питания и энергоносителей по всему миру. Инфляционное давление со стороны предложения выходит за рамки денежно-кредитной политики ФРС и других центральных банков.

Центральный банк США, Европейский центральный банк и другие называют 2% в качестве цели и ориентира инфляции. Уровень является произвольным, и проблемы со стороны предложения, вызванные геополитическим ландшафтом, могут сделать достижение цели 2% невозможной.

Прекратится ли ястребиная политика?

TLT действует как барометр рынка длинных государственных облигаций США. Недавняя тенденция предполагает, что повышение ставок может закончиться, а количественное ужесточение может замедлиться.

На приведенном выше месячном графике показана модель TLT с более высокими минимумами и более высокими максимумами, что является стабилизацией растущих ставок. ФРС прокомментировала, что недавние банкротства банков, вероятно, заставят финансовые учреждения ужесточить критерии кредитования, в результате чего частный сектор возьмет на себя функции центрального банка.

Стабильность TLT

Автор etf.com ожидает стабильности в TLT, поскольку ставки находят золотую середину около текущих уровней.

Ссылки по теме:

ETF казначейских облигаций США тестирует важный уровень поддержки

ETF облигаций растут на фоне падения доходности