Инвесторы сопротивляются доминированию «Великолепной семерки», все чаще ища альтернативы, которые преуменьшают мощь технологической элиты США, поскольку опасения по поводу возможного пузыря растут.

Фонды, равные по весу индексу S&P 500 (покупающие одинаковое количество каждой акции, независимо от ее размера — eiqual weighted — EW), в прошлом году продемонстрировали рекордный приток средств, даже несмотря на то, что такой подход ударил по карману инвесторам, поскольку технологические гиганты укрепили свое господство.

На долю 10 крупнейших компаний индекса S&P 500 в конце ноября приходилось 32,8% от контрольного показателя в $42 трлн — по сравнению с 25,5% в начале года и самым высоким весом с начала 1970-х годов — прежде чем она упали до 32,1% к концу 2023 г, согласно данным S&P Dow Jones Indices.

Такая чрезвычайная концентрация была вызвана продолжающимся ростом «Великолепной семерки» Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia и Tesla, которые в прошлом году увеличили свою рыночную капитализацию на $5,4 трлн, что равно совокупному размеру четырех крупнейших экономик еврозоны. (Германия, Франция, Италия и Испания), по словам Винсента Делюара, глобального макростратега брокерской компании StoneX.

Однако некоторые инвесторы все больше опасаются превосходства «семерки». По данным консалтинговой компании VettaFi, в начале года Invesco S&P 500 Equal Weight ETF (RSP) оприходывал $12,9 млрд, что эквивалентно 39,7% его активов. Недавно они впервые превысили $50 млд, составляя в конце 2020 г. $15 млрд.

Хотя традиционные ETF, взвешенные по рыночной капитализации, привлекали больше в абсолютном выражении, их потоки были ниже в относительном выражении. SPDR S&P 500 ETF (SPY) с активами $483 млрд имел приток, эквивалентный 14,9% его стартовых активов, iShares Core S&P 500 ETF (IVV) стоимостью $397 млрд — 13,2%, а Vanguard S&P 500 Index Fund ETF (VOO) с активами $367 млрд — 16,4%, сообщает VettaFi.

«Степень концентрации исторически настолько экстремальна, что имеет смысл механически вновь ввести диверсификацию обратно в портфель», — заявил FT Дэн Сузуки, заместитель главного инвестиционного директора инвестиционного менеджера Richard Bernstein Advisors.

Он сказал, что концентрация в глобальном масштабе была «беспрецедентной»: доля США в общемировом мировом индексе MSCI выросла примерно с 40% в 2010 г. до 62,6% в настоящее время, в течение которого доля «Великолепной семерки» в S&P 500 подскочило.

«Мы думаем, что этот рост зашел так далеко, что превратился в пузырь», — добавил Судзуки, проводя параллели с десятилетним отставанием фондовых рынков США после бычьего рынка Nifty Fifty в начале 1970-х годов и «потерянное десятилетие», которое последовало за лопнувшим пузырем доткомов в 2000 г.

Брайан Армор, директор по исследованиям пассивных стратегий в Северной Америке компании Morningstar, выразил аналогичные опасения. «Я думаю, что многие люди опасаются пузырей из-за того, что произошло в 2022 г. [когда акции технологических компаний резко упали] после сильных 2020 и 2021 гг» — сказал он.

«Равный вес — это хороший способ сохранить весь широкий рынок в своем портфеле, но сместить все в сторону небольших компаний, чтобы не переоценивать Nvidia, Microsoft, Tesla и т. д.», — объяснил Армор.

«То, что вы получаете [при равновзвешенном подходе], представляет собой гораздо более разнообразную экспозицию», — сказал Судзуки.

Ник Каливас, руководитель отдела факторной и основной стратегии продуктов акционерного капитала в ETF Invesco, назвал две дополнительные причины сильного притока средств в RSP.

Во-первых, индекс S&P 500 стал более «растущим». «Если вы посмотрите на совпадение Nasdaq 100, оно составляет около 45% . Это больше, чем 10 лет назад», в то время как совпадение с индексом роста S&P 500 составляет 68%, сказал Каливас.

Другой — это оценки, при этом равновзвешенная версия (EW) S&P торгуется с 20-процентной скидкой по отношению к взвешенной по капитализации версии, добавил он, в то время как оба эталонных индекса исторически имели схожие оценки.

Судзуки полагал, что оценки были ключевыми: «Великолепная семерка» торговалась с впечатляющей прибылью, в 27 раз превышающей 12-месячный прогноз, в то время как все остальное «находится между чрезвычайно дешевыми или примерно на уровне среднего», при этом индекс S&P в 20 раз выше, а индекс MSCI ACWI в 17 раз. раз, малая капитализация — в 15 раз, а остальной мир за пределами США — всего в 13 раз.

Каливас отметил, что вариант с равным весом может превзойти показатели в рамках цикла независимо от отправной точки.

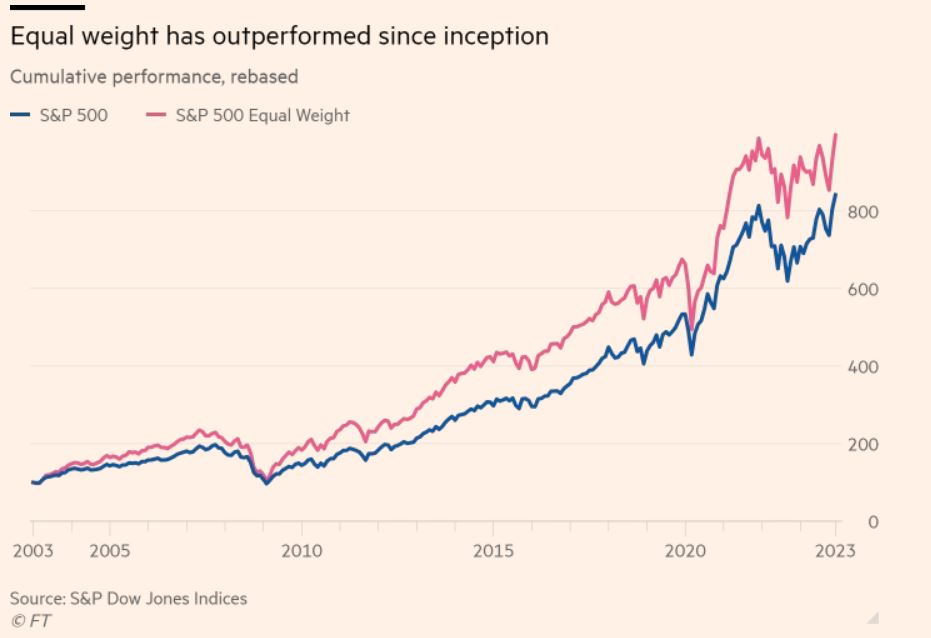

С момента своего создания в 2003 г равновзвешенный индекс превзошел свой материнский эталонный показатель на 0,9% в годовом исчислении: по данным S&P, $100 стали $995, а не $841, несмотря на прошлогоднее отставание.

Каливас считал, что это произошло из-за того, что версия EW извлекла выгоду из эффекта (компаний) небольшого размера, а также из-за отклонения стоимости, когда RSP продавала выигрышные акции и покупала проигравшие каждый квартал. Небольшой размер и стоимость рассматриваются поклонниками «умной бета-версии» как факторы, повышающие доходность в долгосрочной перспективе.

Однако не все в этом убеждены. Армор утверждает, что в течение всего цикла «имеет смысл придерживаться индекса, взвешенного по рыночной капитализации», который выигрывает от более низкого оборота и, следовательно, затрат.

Марк Нортвей, инвестиционный менеджер Sparrows Capital, утверждает, что потоки в равновесные инструменты в первую очередь обусловлены решениями активных менеджеров, которые используют ETF для создания портфелей.

«Новые деньги, особенно там, где у них есть [активный] менеджер, думают: «Если я покупаю США, за что меня будут критиковать? Меня будут критиковать за то, что я вхожу в «Великолепную семерку» по тем оценкам, по которым они торгуются», — сказал Нортвей.

Ссылки по теме:

Может ли равно взвешенный ETF обогнать S&P 500 в 2024?