Для инвестора одно из лучших и простых решений — это покупка индексного фонда. ETF, который отслеживает индекс S&P 500, например SPDR S&P 500 ETF (SPY), делает за вас большую часть сложной и утомительной работы по инвестированию. Он автоматически диверсифицирует ваш портфель более чем 500 акциями крупнейших компаний США с большой капитализацией и со временем корректирует его, удаляя неэффективных участников и добавляя тех, кто заслужил членство в эксклюзивном клубе.

У SPY также низкие затраты, поскольку коэффициент расходов у него составляет всего 0,09%. Vanguard S&P 500 Index Fund ETF (VOO), который также отслеживает индекс S&P 500, имеет еще более низкий коэффициент расходов — всего 0,03%.

ETF на S&P 500 является настолько хорошей инвестицией, что даже генеральный директор Berkshire Hathaway Уоррен Баффет потребовал, чтобы 90% его богатства было инвестировано в S&P 500 после его смерти, заявив: «Нет лучшей ставки, чем Америка».

Хотя инвестирование в S&P 500 исторически было отличным решением для долгосрочных инвесторов, есть еще один индексный фонд, который имеет репутацию превосходящего S&P 500 и, похоже, намерен продолжать делать это.

Встречайте Nasdaq 100

Как и S&P 500, индекс Nasdaq 100 состоит из 100 крупнейших нефинансовых акций, котирующихся на Nasdaq, по рыночной капитализации, поэтому наиболее ценные компании имеют наибольшее влияние на индекс, как и в случае с индексом S&P 500.

Таким образом, большая часть веса Nasdaq 100 приходится на акции «Великолепной семерки», включая Apple, Microsoft, Amazon, Alphabet, Nvidia, Meta Platforms и Tesla, а большинство ее компонентов — акции технологических компаний. В индекс Nasdaq 100 также входят важные нетехнологические компоненты, включая Costco, AstraZeneca и PepsiCo.

Как и следовало ожидать, учитывая доходность крупнейших активов, Nasdaq 100 приносило инвесторам отличную прибыль в любой разумный период времени.

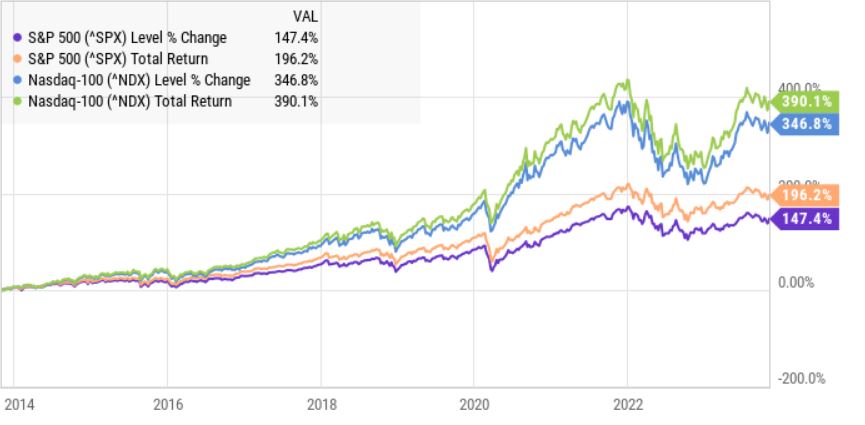

За последние 10 лет Nasdaq 100 обогнал S&P 500, даже с учетом реинвестированных дивидендов. Например, $10 тыс., вложенные в Nasdaq 100 десять лет назад, сегодня стоили бы около $49 тыс., по сравнению с чуть менее $30 тыс., если бы вместо этого вы вложили их в S&P 500.

Все знают ETF на Nasdaq 100 Invesco QQQ Trust (QQQ), у него разумная цена с ежегодной комиссией в размере 20 базисных пунктов. Однако долгосрочным инвесторам, возможно, стоит обратить внимание на другой фонд семейства Invesco: Invesco Nasdaq 100 ETF (QQQM), еще называемый «Q mini» Он также предлагает такой же доступ к индексу Nasdaq-100 по более низкой цене, взимая всего 15 базисных пунктов.

Мало того, что Nasdaq 100 имеет явный опыт превосходства индекса широкого рынка, но также есть хорошее объяснение того, почему он смог это сделать.

Успех акций ведущих компаний из списка Nasdaq 100 часто достигается за счет компаний, не относящихся к технологическому сектору. технологический сектор.

Например, популярность электромобилей, представленных Tesla и другими компаниями, оказала давление как на традиционных производителей автомобилей, таких как Ford и GM, которые торгуются по минимальной оценке прибыли, так и на более широкий энергетический сектор. Акции энергетических компаний сейчас торгуются на территории стоимостных акций, хотя цены на нефть сейчас высоки, отчасти потому, что инвесторы смутно смотрят на свое будущее из-за развивающихся технологий, таких как электромобили и возобновляемые источники энергии.

Аналогичным образом на финансовые показатели повлияла быстрорастущая индустрия финансовых технологий, которая включает в себя Apple Pay и такие простые варианты, как PayPal. Тем временем Amazon обогнал акции традиционных розничных компаний, таких как Walmart. Цифровые медиа-компании, такие как Alphabet, Meta Platforms и Netflix, обычно вытесняют линейные медиа и развлечения. Даже проблемы в таких секторах, как коммерческая недвижимость, можно отнести к технологическим компаниям, таким как Zoom, которые сделали удаленную работу популярной и возможной.

Сейчас, когда технологии генеративного искусственного интеллекта демонстрируют потенциал стать следующим крупным прорывом в технологическом секторе, имеет смысл владеть акциями, которые, скорее всего, станут победителями в сфере искусственного интеллекта, и это группа «Великолепной семерки», которая возглавляет Nasdaq 100.

Если вы инвестируете в Invesco Nasdaq 100 ETF, вы можете владеть лучшими из S&P 500 и отказаться от остальных, оставив позади неэффективные сектора.

Как и в последнее десятилетие, индекс элитных технологических компаний, похоже, продолжит опережать индекс S&P 500, поскольку он извлекает выгоду из разрушительной силы технологий и инноваций, пишет themotleyfool.com.

Ссылки по теме: