VanEck Morningstar Wide Moat ETF (MOAT) превзошел индекс S&P 500 на долгой дистанции, сосредоточив внимание на высококачественных компаниях с широкими экономическими преимуществами, которые они способны сохранять.

Для долгосрочных инвесторов MOAT ETF выглядит хорошей ставкой, поскольку он использует команду Morningstar, состоящую из более чем 100 аналитиков для выявления высококачественных компаний по всему миру, которые должны превзойти ожидания в долгосрочной перспективе. Команда Morningstar, использует исследовательский процесс для оценки их экономических преимуществ. Пять ключевых атрибутов влияют на определение этого фактора: затраты на переключение, нематериальные активы, сетевой эффект, лидерство по издержкам и эффективное масштабирование.

Компании, которые, как считается, обладают хорошей защитой (от конкрентов, moat – в переводе ров), имеют высокие показатели по одному или нескольким из упомянутых выше атрибутов и, как ожидается, смогут поддерживать свое конкурентное преимущество в течение как минимум 20 лет. Считается, что компании, которые, как ожидается, сохранят экономическое преимущество в течение 10 лет, имеют узкий «ров», в то время как компании без экономического «рва» не имеют никакого преимущества или, как ожидается, быстро исчезнут. Согласно исследованиям Morningstar, только 10-15% компаний имеют широкий «ров».

MOAT ETF оказался весьма успешным, собрав $10,5 млрд активов при умеренно высоком коэффициенте расходов в 0,46%.

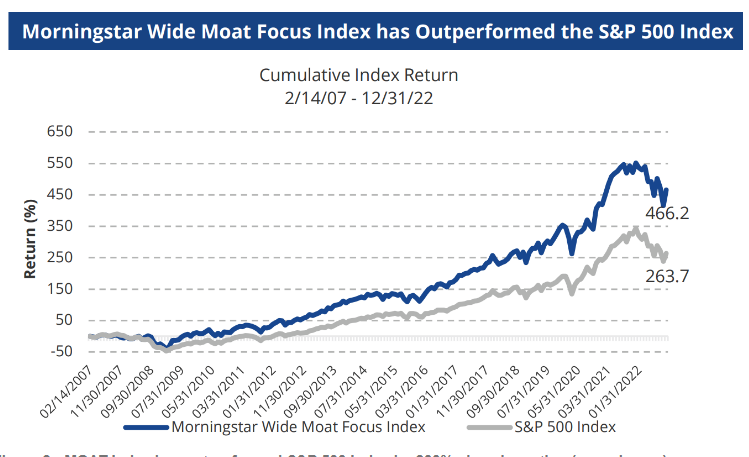

Доходность MOAT ETF была впечатляющей: он превосходил SPDR S&P 500 ETF Trust (SPY) на протяжении 3/5/10 лет с доходностью 17,3%/14,5%/13,8%. общая доходность на 31 июля 2023 г. по сравнению с 13,6%/12,1%/12,6%.

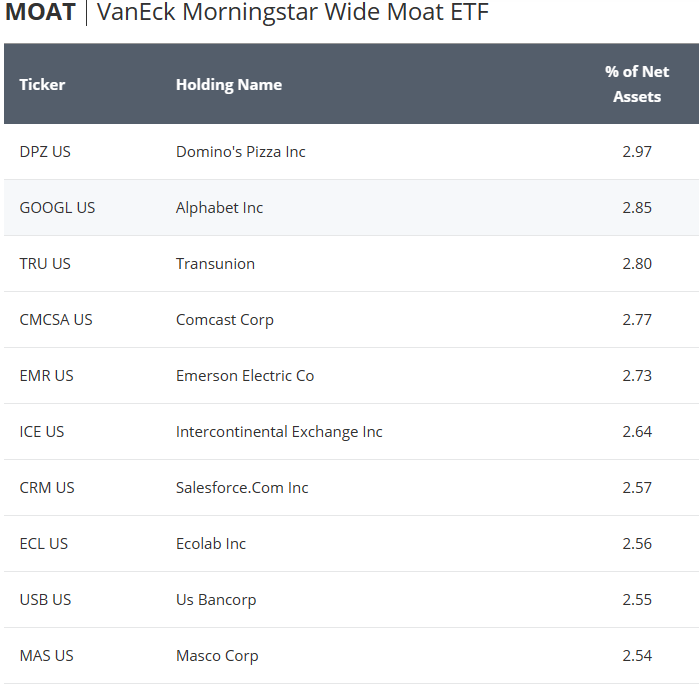

При рассмотрении последних активов MOAT ETF можно отметить отсутствие некоторых любимцах рынка, таких как Apple Inc. (AAPL) и Tesla Inc. (TSLA). Должны ли инвесторы быть обеспокоены тем, что MOAT ETF не имеет доступа к этим сильным бумагам с начала года?

Десятка крупнейших компонентов портфеля Moat

Хотя инвесторы могут спорить о том, следует ли считать, что у Tesla есть широкий «ров» или нет, отрадно видеть, что у MOAT ETF есть дисциплина, позволяющая сокращать вложения в высокоэффективные акции, такие как META, если потенциальная доходность по отношению к справедливой стоимости не так высока. Точно так же фонду с большой капитализацией, такому как MOAT, требуется смелость, чтобы вообще не держать такие компании как AAPL (занимающие крупнейшие доли в индексах), из-за оценки, поскольку это представляет собой большой базовый риск для управляющего фондом.

В долгосрочной перспективе дисциплинированный подход MOAT ETF к инвестированию дал отличные результаты. Индекс, лежащий в основе ETF, Morningstar Wide Moat Focus Index, превзошел индекс S&P 500 более чем на 200% с момента его создания в 2007 г.

Ориентация VanEck Morningstar Wide Moat ETF на компании с сильными и долгосрочными конкурентными преимуществами продолжает показывать отличные результаты.

Анализируя активы фонда, приятно видеть, что у MOAT ETF есть дисциплина, позволяющая сокращать активы, такие как META, по мере того, как их справедливая стоимость приближается к оценке Morningstar, считает microtipstrading в статье опубликованной на seekingalpha.com.