После медленного роста в годы после финансового кризиса продажи новых домов в США резко выросли во второй половине 2020 г. Низкие ставки по ипотечным кредитам и люди, проводящие больше времени дома, были факторами, обусловившими этот всплеск спроса на жилье, в результате чего уровни были относительно близки к пику до того, как лопнул пузырь на рынке жилья в 2008 г.

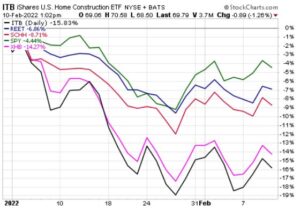

ETF домостроителей стали естественными бенефициарами этого всплеска спроса. Как iShares U.S. Home Construction ETF (ITB) и SPDR Homebuilders ETF (XHB) превзошли индекс широкого рынка SPDR S&P 500 ETF Trust (SPY) в течение 2021 г.

Тем не менее, учитывая рост ставок в этом году, есть признаки того, что это может привести к снижению спроса. Данные, опубликованные 9 февраля, показали, что заявки на рефинансирование ипотечных кредитов за неделю упали на 7% и были на 52% ниже, чем в предыдущем году.

Заявки на рефинансирование более чувствительны к изменениям ставок, чем заявки на новые ипотечные кредиты, поскольку рефинансирование не является обязательным. И многие покупатели жилья уже зафиксировали низкие ставки за последние несколько лет.

Но заявки на ипотеку также снижаются: тот же отчет показывает снижение на 12% по сравнению с прошлым годом. Показатели ETF жилищного строительства в этом году говорят о том, что рынок тоже это понимает.

ITB в этом году упал на 15,8%, в то время как XHB чувствует себя лишь немного лучше, снизившись на 14,3%. Фонды REIT, с другой стороны, предлагают немного большую защиту.

Разница в подходах

Хотя и жилищно-строительные компании, и фонды REIT занимаются недвижимостью, они могут вести себя по-разному в зависимости от рыночной среды.

Строительные ETF, такие как ITB и XHB, владеют акциями компаний, занимающихся жилищным строительством, а также связанных с ними компаний, включая производителей, продавцов и дистрибьюторов товаров для дома и предметов интерьера.

Это широкое определение объясняет присутствие Home Depot и Sherwin-Williams Company в списке крупнейших активов этмх ETF.

REIT ETF предоставляют доступ к компаниям, которые владеют и управляют приносящей доход недвижимостью. И Schwab US REIT ETF (SCHH), и iShares Global REIT ETF (REET) предлагают доступ к широкому спектру REIT, включая промышленные, розничные и жилые REIT. REIT также обязаны распределять 90% дохода в виде дивидендов.

За и против

Эта функция означает, что REIT чувствительны к росту ставок, поскольку более высокие ставки могут сделать этот класс активов менее привлекательным при прочих равных условиях. Но даже принимая во внимание рост ставок, REIT потенциально могут быть лучше приспособлены к окружающей среде в будущем.

Поскольку растущие ставки вытесняют покупателей с рынка жилья, это может привести к увеличению спроса на аренду и повышению цен, что исторически было выгодно для REIT.

Инфляция также приносит пользу другим REIT, таким как складской гигант Prologis, который является крупнейшим холдингом как в SCHH, так и в REET. Недавний отчет Prologis о доходах показал, что компания смогла увеличить арендные ставки по продленным договорам аренды на 33%.

Между тем, ускорение планов по возвращению в работников в офисы может способствовать росту офисных REIT, которые составляют почти 11% REET и 7% SCHH.

Если положительный эффект на REIT от более высокого уровня инфляции перевесит эффект от повышения ставок, REIT ETF могут продолжать опережать ETF жилищного строительства в ближайшей перспективе, отмечает etf .com.

Ссылки по теме: