Большинство инвесторов, владеющих ETF, включая Уоррена Баффета, благоразумно держат фонды на S&P 500. Но любители острых ощущений, ищущие более высокую доходность, также могут найти ее с ETF.

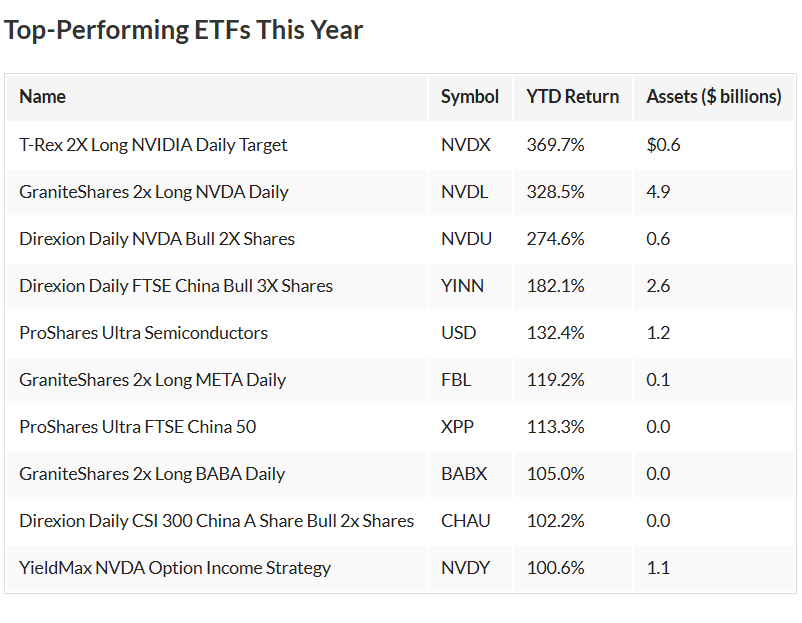

Десять ETF выросли на 100% или намного больше в этом году, включая T-Rex 2X Long Nvidia Daily Target ETF (NVDX), GraniteShares 2 Long NVDA Daily ETF (NVDL) и Direxion Daily FTSE China Bull 3X Акции (YINN), согласно данным TMX Vetta Fi.

Удвоение ваших денег в любое время приветствуется. Но это особенно впечатляет в год, когда самый популярный SPDR S&P 500 ETF (SPY) с активами в $584 млрд, вырос примерно на 20%. Однако для получения такой огромной прибыли потребовалось отклониться от проторенного пути в сторону более агрессивных и рискованных сделок. Лучше всего использовать заемные средства для повышения доходности, делая высококонцентрированные ставки.

«Ежегодно среди ETF с наивысшей и наименьшей эффективностью есть те, которые используют кредитное плечо, и те, которые делают короткие инвестиции, — сказал в интервью IBD Тодд Розенблут, руководитель исследований в TMX Vetta FI. — Такие подходы позволяют инвесторам эффективно брать на себя риск выше среднего».

Удвоение ставки на Nvidia

Всегда есть выигрышный ETF в любой год. Но сейчас все по-другому: в ведущих ETF доминируют узконаправленные ставки на отдельные акции.

«Раньше в этих списках доминировали отраслевые и секторные ETF, а теперь к ним присоединились ETF на отдельные акциии, — говорит Розенблут. — Для большинства инвесторов это нелогично, поскольку они не обеспечивают никаких преимуществ диверсификации, которые есть в ETF».

С ростом акций более чем на 167% в этом году, Nvidia является одной из ведущих акций в S&P 500. Инвесторы видят практически безграничный спрос на чипы компании для использования в ИИ. Аналитики считают, что прибыль компании взлетит почти на 300% в 2024 г. и подскочит еще на 119% в следующем году.

Поэтому нетрудно представить, что усиление этой выигрышной ставки окупилось бы сторицей. И это так. T-Rex 2X Long Nvidia Daily Target ETF (NVDX) стоимостью $589 млн. в активах использует заемные деньги, чтобы увеличить свою ставку на Nvidia. В результате акции принесли 369% прибыли в этом году — больше, чем любой другой ETF.

И он не одинок. Четыре из 10 лучших ETF в этом году — это ставки на Nvidia с использованием заемных средств — включая все три лучших.

Сосредоточение на других горячих ставках

ETF, которые делают ставки с кредитным плечом на Nvidia, безусловно, выделяются. Но это не единственная высокоубедительная инвестиция, которая окупается.

Рост китайских акций — подпитываемый обещаниями китайского правительства стимулировать экономику — подстегнул ETF, привязанные к региону. iShares China Large-Cap ETF (FXI), фонд с активами в $9,1 млрд, владеющий китайскими компаниями, принес в этом году около 40% прибыли, говорит Morningstar Direct. Это неплохо. Но кредитное плечо только увеличивает этот прирост. Акции Direxion Daily FTSE China Bull 3X Акции (YINN) в этом году принесли более 180% прибыли.

Между тем, невероятный спрос на чипы ИИ подталкивает полупроводниковую промышленность вверх. VanEck Vectors Semiconductor ETF (SMH) с активами в $24,8 млрд является самым эффективным ETF крупного сектора в этом году. Он принес около 44%. И снова, применение кредитного плеча только увеличивает прибыль в этом году. ProShares Ultra Semiconductors (USD) принес 132%.

Остерегайтесь рисков

Однако не позволяйте этим огромным доходам ETF ослепить вас от рисков. ETF с кредитным плечом предназначены для использования в тактических краткосрочных ставках, а не для долгосрочных позиций.

Также легко праздновать огромные ставки на акции, когда они растут. Но помните, что кредитное плечо навредит, когда акции падают. «Выигрышные акции не часто повторяются из года в год. Moderna (MRNA) была любимицей рынка в 2021 году благодаря своей вакцине от Covid-19. Однако это одна из худших акций в S&P 500 в этом году», — говорит Розенблут. Важно также сохранять свои позиции в S&P 500, даже если они могут показаться скучными по сравнению с ними.

«Заемные ETF — это как бейсболист, который ищет хоумраны и часто проигрывает, — говорит Розенблут. — Это нормально, если в вашем составе есть один из таких игроков, но убедитесь, что у вас есть игроки, которые также делают синглы и даблы. Это увеличит ваши шансы на победу с течением времени».

Ссылки по теме:

Новые ETF с плечом раздвигают горизонты инвестирования