Инвестирование в биржевые фонды (ETF) может стать отличным способом заработать с минимальными усилиями. ETF — это корзина ценных бумаг, которая отслеживает определенный индекс, и, инвестируя в одну акцию ETF, вы мгновенно получаете долю во всех акциях, входящих в этот индекс.

Поскольку каждый ETF может содержать десятки или сотни акций, они могут облегчить создание диверсифицированного портфеля. Вместо того, чтобы покупать 20–30 отдельных акций, вы можете добиться мгновенного разнообразия с помощью одного ETF.

При правильном фонде можно даже со временем обойти рынок (в лице S&P 500) практически без усилий. Хотя на фондовом рынке никогда не бывает никаких гарантий, инвестиции в этот Vanguard ETF за 10 лет назад увеличили бы ваши деньги в четыре раза к сегодняшнему дню — и этот тренд пока не замедляется.

Правильный ETF для увеличения ваших сбережений

Vanguard Growth ETF (VUG) отслеживает индекс акций роста крупной капитализации США CRSP и содержит 200 акций с потенциалом роста выше среднего. Средняя рыночная капитализация акций фонда составляет колоссальные $1,1 трлн, а это означает, что большинство компаний в этом ETF являются корпорациями-гигантами.

Пять крупнейших активов фонда составляют более 43% от общего портфеля ETF, и эти акции являются ведущими в отрасли гигантами, такими как Microsoft, Apple, Nvidia, Amazon и Alphabet. Это может помочь снизить риск, поскольку более крупные компании часто с большей вероятностью восстанавливаются после периодов волатильности рынка.

Тем не менее, Vanguard Growth ETF по-прежнему имеет успех – и у него есть история победы над рынком. За последние 10 лет средняя доходность составила 14,89% в год. Для сравнения: Vanguard S&P 500 Index Fund ETF (VOO) (который отслеживает индекс S&P 500) за последние 10 лет заработал среднюю годовую доходность в размере 12,66%, а исторически средний доход самого рынка составлял около 10% в год.

Если бы вы вложили $5 тыс. в VUG 10 лет назад и получили средний годовой доход в размере 14,89%, сегодня у вас было бы около $20 035 — и это при условии, что вы просто оставите начальную сумму в фонде, ничего не добавляя к ней.

Сколько вы могли бы заработать в будущем?

Невозможно предсказать, как какие-либо акции или фонды проявят себя в будущем, а прошлые результаты не всегда указывают на будущие доходы.

Другими словами, нет никаких гарантий, что VUG будет получать аналогичную прибыль в будущем. Есть вероятность, что он даже не сможет превзойти рынок, и это риск, на который вам придется пойти с любым растущим ETF. Хотя они предназначены для получения доходности выше среднего, они могут быть более волатильными и нести больший риск, чем фонды широкого рынка, такие как ETF на S&P 500.

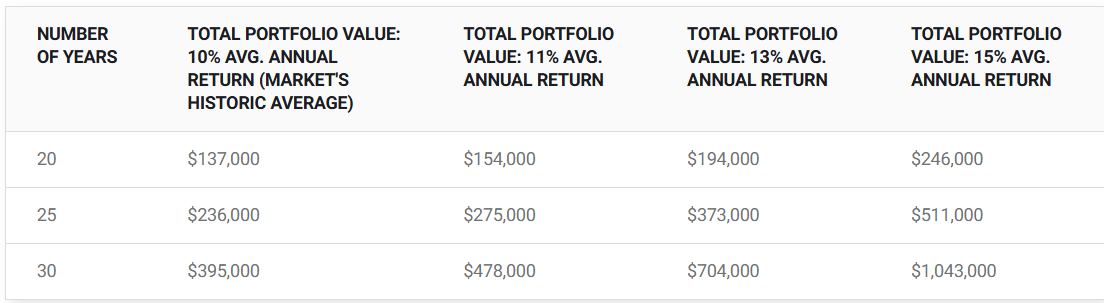

Однако даже если доходность этого фонда будет лишь немного выше средней, вы все равно сможете заработать много денег. Если бы вы инвестировали $200 в месяц, вот примерно что из этого могло бы получится с течением времени в зависимости от того, зарабатываете ли вы 11%, 13% или 15% среднегодового дохода.

Опять же, хотя этот ETF заработал около 15% среднегодовой доходности за последнее десятилетие, нет никаких гарантий, что он будет соответствовать этим показателям. Прежде чем покупать, убедитесь, что вы готовы принять на себя дополнительный риск, связанный с растущими ETF, и сделайте все возможное, чтобы держать свои ожидания под контролем.

Сейчас подходящее время для покупки?

ETF Vanguard Growth достиг новых рекордных максимумов в начале июня 2024 г,. В целом, ETF роста, как правило, процветают, когда рынок растет, часто значительно превосходя основные рыночные индексы, такие как S&P 500.

Никто не знает наверняка, как долго продлится этот бычий рынок, но есть вероятность, что цены на акции могут продолжить расти. По данным инвестиционной компании Bespoke, в настоящее время мы находимся на бычьем рынке чуть более 600 дней, а средний бычий рынок с 1929 г. длился более 1000 дней.

Все бычьи рынки разные, поэтому это не обязательно означает, что в ближайшее время мы не увидим спада. Но если этот бычий рынок пойдет по тому же пути, что и на протяжении всей истории, на горизонте у нас может быть еще несколько месяцев – или даже лет – продолжающегося роста. Если это так, то инвестирование сейчас может помочь максимизировать ваши долгосрочные доходы, утверждает The Motley Fool.

.