В прошлом году индекс «голубых фишек» Уолл-стрит S&P 500 занял самую высокую долю в глобальных ETF поскольку рост так называемой «Великолепной семерки» изменил мировые ориентиры.

По данным Vanguard, ETF, отслеживающие индекс S&P 500, в прошлом году заработали рекордные $137 млрд в чистом выражении, превысив предыдущий пик в $119 млрд в 2021 г.

На их долю пришлось рекордные 27% всех глобальных потоков ETF на акции по сравнению со всего лишь 9% в 2022 г, 13% в 2021 г. 1% в 2020 г. Предыдущий пик, согласно данным с 2012 г составлял 22% в 2020 г. процентов мирового потока в 2016 году.

Приток средств означает, что глобальное доминирование Америки на мировых фондовых рынках сейчас приближается к уровням, наблюдавшимся в 1950-х и 1960-х г, когда США возглавляли послевоенное восстановление экономики, а группа Nifty Fifty акций голубых фишек Уолл-стрит пожинала плоды.

«Люди видят гораздо больше в новостях об акциях «Великолепной семерки». Они хотят получить часть этого, и все эти акции находятся в индексе S&P», — сказал Билл Коулман, глава рынков капитала ETF США в Vanguard, имея в виду семерку акций технологических компаний или акций, связанных с технологиями, которые привели фондовые рынки США к рекордным максимумам.

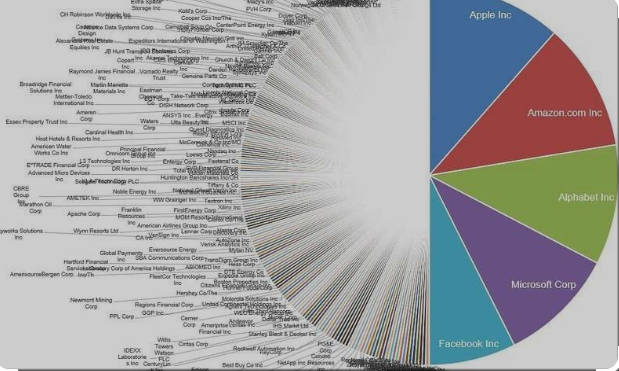

По данным исследования Элроя Димсона из Кембриджского университета, а также Пола Марша и Майка Стонтона из Лондонской школы бизнеса, на рынок акций США приходится 60,5% мировой капитализации фондового рынка.

Это по сравнению с 28,6% в 1989 г, когда Япония ненадолго обогнала США как родину крупнейшего в мире фондового рынка, и это самый высокий показатель с 1973 г.

«Это отражает превосходные показатели экономики США, большой объем IPO и существенную прибыль от американских акций», — написали Димсон, Марш и Стонтон в ежегоднике UBS Global Investment Returns Yearbook за 2024 г. «Ни один другой рынок не может соперничать с этим долгосрочным достижением». В США Коулман объяснил чрезмерный прошлогодний спрос на ETF, отслеживающие индекс S&P 500, высокими показателями индекса.

Благодаря мощному показателю акций компаний с большой капитализацией индекс S&P 500 зафиксировал прирост в 24,2% в прошлом году, превзойдя доходность индекса S&P 400 со средней капитализацией в 14,4% и 15,1% индекса Russell 2000 с малой капитализацией. .

Такое превосходство продолжилось и в этом году, поскольку бенчмарк голубых фишек достиг серии рекордных максимумов. Американские компании с малой капитализацией переживают худшие результаты по сравнению с крупными компаниями за более чем 20 лет.

Коулман увидел положительную корреляцию между потоками и доходностью индексов за предыдущий месяц, что помогло направить деньги в пользу наиболее успешных компаний.

Однако желание присоединиться к «Великолепной семерке» не может быть воспринято как очевидное благо для трейдеров S&P 500, пишет FT.

Все шесть крупнейших акций индекса являются членами M7. Тем не менее, инвесторы могли бы получить больший риск через ETF Nasdaq 100, где на M7 приходится 40% этого индекса по сравнению со всего лишь 29,1% в S&P 500. Тем не менее, Invesco QQQ Trust (QQQ) стоимостью $258 млрд, безусловно, по данным VettaFi, крупнейший и наиболее ликвидный инструмент отслеживания Nasdaq в прошлом году привлек всего $7,2 млрд, что намного меньше, чем в 2020 или 2021 г.

«QQQ — это более концентрированный способ привлечь внимание. Его не отягощают JPMorgan, Berkshire Hathaway и другие компании, ориентированные на стоимость», — сказал Тодд Розенблут, руководитель отдела исследований VettaFi.

Коулман заключил круг, заявив, что «здесь ценят диверсификацию. Вы также получаете доступ к еще 493 компаниям [входящим в индекс S&P 500], на долю которых приходится более 70% индекса по весу».

Притоки в ETF S&P 500 были увеличены техническим фактором в прошлом году, когда SPDR S&P 500 ETF (SPY)стоимостью $533 млрд за два дня в декабре заработал $31 млрд. По данным VettaFi, 18 декабря, незадолго до истечения срока действия крупного фьючерсного контракта, это золотое дно включало в себя самый высокий за всю историю однодневный доход для любого ETF в размере $20,8 млрд.

«Фьючерсы торговались богато по сравнению с акциями, — сказал Коулман. — Многие люди, которые обычно прокручивают свои фьючерсы, вместо этого вкладывают [свои деньги] в SPY», причем высоколиквидный SPDR ETF обычно «используется для краткосрочных сделок и для хеджирования краткосрочного тактического позиционирования».

Однако даже без этих аномальных притоков доля S&P 500 в глобальных потоках ETF акций в прошлом году все равно была бы самой высокой, по крайней мере, с 2012 г.

И хотя в этом году SPY потеряла чистую сумму в $8,7 млрд, по данным VettaFi, поскольку некоторые временные притоки изменились, сохраняется высокий спрос на Vanguard S&P 500 Index Fund ETF (VOO) с активами $432 млрд и SPDR Portfolio S&P 500 ETF (SPLG) c $33 млрд. По данным Vanguard, это означает, что на ETF, отслеживающие флагманский индекс S&P, по-прежнему приходилось исторически высокий уровень в 20% от мировых покупок ETF на акции в первые два месяца 2024 г.

Несмотря на концентрированный характер потоков ETF, Розенблут считал высокий спрос на ETF S&P 500 «весьма позитивным знаком» для рынков в целом.

«Индекс S&P 500 и отслеживающие его ETF являются точкой входа на рынок ETF для многих инвесторов. Это самый известный и любимый из фондовых индексов США», — сказал Розенблут.

«Таким образом, по мере дальнейшего проникновения ETF в американское население и культуру, эти ETF, вероятно, станут отправной точкой для многих людей».

Ссылки по теме:

SPY стал первым ETF c активами свыше $500 млрд, благодаря Nvidia

ETF на Nasdaq-100 начинает проигрывать рынку