Хотя некоторые инвесторы обеспокоены тем, что биржевые фонды с использованием опционов могут ограничить доходность, эксперты видят в них ключевое преимущество.

Тони Рохте, глава международного отдела ETF в Morgan Stanley, предполагает, что стратегии хеджирования, такие как опционы, служащие ставкой против позиции фонда в капитале, защищают от значительных потерь.

«Они могут быть ограничены с точки зрения роста, но они определенно ограничивают и потери» — сказал он в программе «ETF Edge» на канале CNBC. — Это действительно выводит людей из игры и возвращает их на широкий фондовый рынок».

По словам руководителя отдела листингов ETP Nasdaq Элисон Дойл, стратегия управления рисками набирает популярность среди инвесторов.

«Более 75% всех запущенных ETF в 2023 г. были активно управляемыми фондами. Я думаю, что наиболее примечательными в активном пространстве ETF чьи стратегии используют опционы, — сказала она в том же интервью. — Если принять во внимание те 75% ETF, которые были запущены в прошлом году, 70% представляли собой стратегии либо активных акций, либо деривативов на акции».

Рохте из Morgan Stanley видит, что все больше инвесторов переводят деньги из популярных продуктов с фиксированным доходом в рисковые активы.

«Есть клиенты, которые хотят повторно рискнуть своим портфелем и хотят выйти из 5%-ного депозитного сертификата или 5%-ного счета денежного рынка, и они делают это с помощью стратегий, основанных на опционах, через Nasdaq и через различные другие биржи»

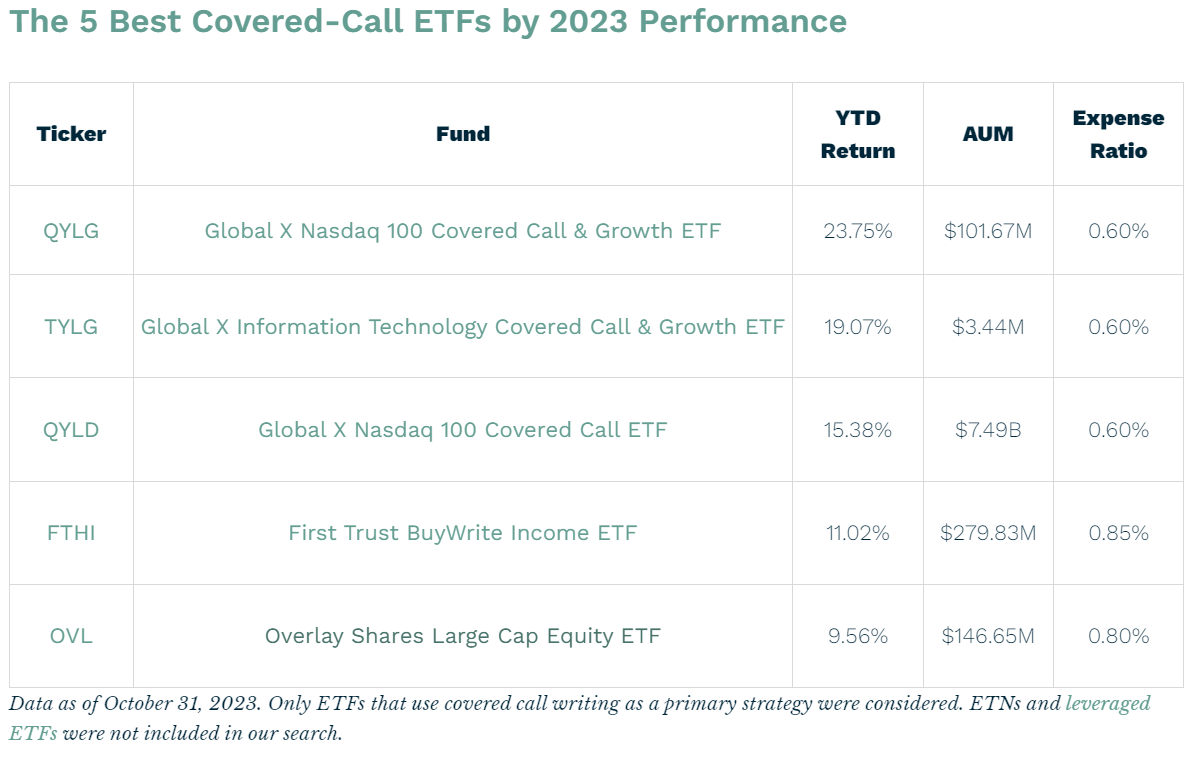

Дойл из Nasdaq указал на ETF с использованием колл опционов с покрытием на основе Nasdaq-100 как популярный способ для инвесторов воспользоваться преимуществами крупных технологических компаний.

Ссылки по теме:

Defiance запустил первый в мире ETF на основе нулевых опционов

На рынке появился безубыточный ETF

ETF, которые ограничивают потери и… прибыль