Появление спотовых биктоин-ETF в США январе 2024 г. стало историческим событием как для рынка криптовалют, так и для рынка биржевых фондов. С тех пор, как 11 января начали торговаться 11 спотовых биткоин-ETF, инвесторы вложили в них $12,1 млрд. (на 10.05. 2025 г.) согласно данным Morningstsar.

Долгий путь к спотовому ETF

Одобрение Securities and Exchange Commission (SEC) первых спотовых биткоин-ETF в январе стало долгожданным событием для инвесторов и управляющих активами. До этого регулятор много лет запрещала ETF напрямую владеть биткоинами. Инвесторы, которые не хотели покупать и хранить криптовалюту напрямую, могли либо инвестировать в закрытый фонд Grayscale Bitcoin Trust, либо через ETF, которые отслеживали цену биткоинов через фьючерсы, такие как ProShares Bitcoin Strategy ETF (BITO) с активами $2 млрд.

Эти два типа инвестиций имели свои недостатки. Grayscale Bitcoin Trust взимал комиссию в размере 2% от размера инвестиций, и оба инструмента часто с трудом отслеживали цену биткоина из-за своей структуры. (Один — из-за ограничения числа инвесторов, он не мог создавать новые паи, второй подвержен дополнительным расходам из-за покупки новых фьючерсных контрактов).

Grayscale Bitcoin Trust (GBTC), (преобразованный в январе 2024 г. в спотовый ETF) был единственным инструментом, с помощью которого американские инвесторы могли вкладывать в биткоины напрямую, а не через фьючерсы, помимо владения самой криптовалютой. SEC отклоняла многочисленные предложения по запуску спотовых биткоин-ETF с 2013 г.

Победители и проигравшие среди биткоин-ETF

Поскольку все ETF владеют одним и тем же активом, они имеют примерно одинаковую рыночную динамику: доходность всех фондов колеблется в районе 35 % по состоянию на середину мая 2024 г. с момента их запуска в январе.

Несмотря на почти идентичные результаты, реакция инвесторов на новые ETF сильно разнится. iShares Bitcoin Trust (IBIT) с момента своего запуска получил $15,6 млрд и имеет активы в размере $16,5 млрд. инвестиции в Fidelity Wise Origin (FBTC) составили $8,2 млрд, а активы — $9,2 млрд.

Более мелки игроки, такие как ARK и Bitwise, также получили инвестиции. ARK 21Shares ARKB Bitcoin ETF (ARKB) привлек $2,2 млрд и теперь имеет общие активы в $2,6 млрд. Инвесторы вложили $1,8 млрд. Bitwise Bitcoin ETF (BITB), доведя его активы до $2 млрд.

Наиболее очевидным проигравшим стал GBTC. Инвесторы вывели из новоиспеченного ETF $17,2 млрд. Хотя Grayscale Bitcoin Trust (GBTC) снизил комиссию с 2,0% до 1,5%, она все равно в шесть-семь раз выше, чем у других спотовых ETF, чьи коэффициенты расходов колеблются от 0,19% до 0,25%.

Большинство фондов временно сократили или даже отменили комиссии на раннем этапе запуска. Фонд iShares сократил свой коэффициент расходов до 0,12%, в то время как другие, включая фонд Fidelity, его обнулили в разные на определенное время. У каждого фонда есть разные начальные предложения, и срок действия скидки для каждого фонда истекает в разную дату.

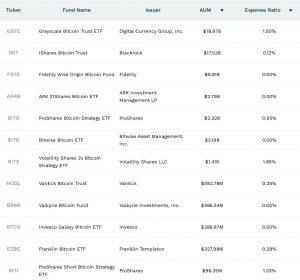

Список спотовых-бикоин ETF (данные на 8.05.2024. их обновление доступно на сайте etf.com)

Плюсы и минусы спотовых биткоин-ETF

Спотовые биткоин-ETF предлагают инвесторам множество преимуществ, включая простоту доступа, прямое отслеживание цены биткоина и потенциал роста криптовалюты Однако существуют потенциальные недостатки, такие как волатильность, регуляторный риск и более высокие комиссии.

Плюсы

Простота доступа: спотовые биткоин-ETF позволят инвесторам покупать и продавать биткоины через традиционный брокерский счет, точно так же, как они покупают и продают любые акции или ETF. Это облегчает инвесторам прямой доступ к биткоинам без необходимости создавать учетную запись для обмена криптовалюты.

Ликвидность: спотовые биткоин-ETF поддерживают ликвидность рынка биткоинов. Это означает, что инвесторам легче покупать и продавать биткоины, что может привести к более стабильным ценам.

Одобрение регулирующих органов: одобрение SEC спотового биткоин-ETF может быть признаком того, что регулятор становится более уверенным в работе с рынком криптовалют.

Потенциал роста цен: биткоин был одним из наиболее эффективных активов в последние годы, и существует вероятность того, что его цена продолжит расти в будущем.

Минусы

Волатильность: биткоин — волатильный актив, и цена спотового биткоин-ETF может сильно колебаться.

Регуляторный риск. Нормативно-правовая база для криптовалют постоянно меняется, и существует риск того, что SEC может изменить свои правила, регулирующие криптовалюты и другие цифровые валюты в будущем.

Более высокие комиссии: спотовые биткоин-ETF могут иметь более высокие комиссии, чем другие типы ETF, такие как индексные ETF на акции. Это связано с тем, что ими сложнее управлять. Крипто-ETF также обычно имеют более высокие комиссии по сравнению с прямым хранением самой криптовалюты.